주거용 오피스텔 취득세 과세표준 취득세율 감면 계산

오피스텔은 용도에 따라 주거용 업무용 오피스텔로 분류하는데 오늘은 주거용 오피스텔 취득세 알어봐요 업무용과 주거용 구분하는 기준은 전입신고와 사업자등록으로 하게되며 주거용은 당연히 전입신고 하게 됩니다

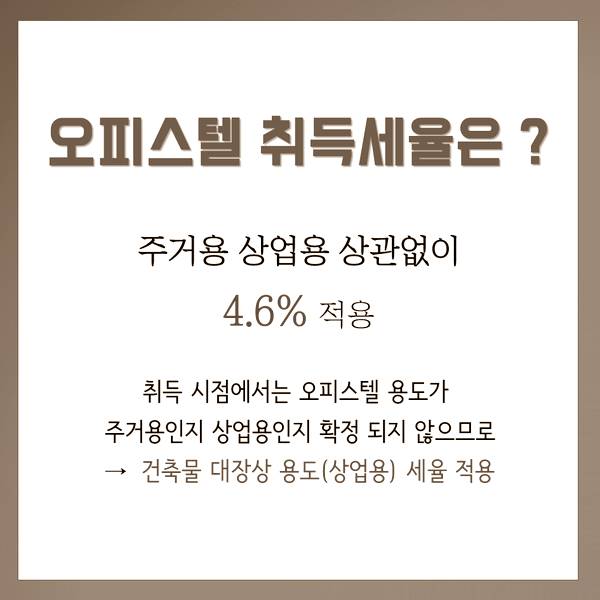

주거용 오피스텔 취득세는 주택과 달리 취득세율이 4.6%로 고정되어 있습니다 주거용 오피스텔을 취득하면 취득가격의 4%에 농어촌특별세와 지방교육세가 추가로 부과됩니다.주거용 오피스텔의 취득세는 주택과 마찬가지로 다주택자에게는 취득세 중과가 적용될 수 있습니다 2023년부터는 주택과 주거용 오피스텔을 합산하여 다주택자 여부를 판단하고 다주택자는 다주택자 취득세 중과를 받게 됩니다 다주택자 취득세 중과에는 주택의 수와 공시가격에 따라 세율이 다르게 적용됩니다 또한 주거용 오피스텔의 취득세에서 공제와 감면을 받을 수 있는 경우가 있습니다 예를 들어 주택임대사업자로 등록하면 취득세를 감면받을 수 있습니다 또한 생애최초 취득세 감면이나 독립 1세대 범위 등의 조건에 따라 취득세를 공제하거나 감면받을 수도 있습니다

주거용 오피스텔은 주택과 비슷하게 거주 목적으로 활용되지만 취득세 부과 기준과 절차에서는 차이가 있습니다 특히 주택과 달리 고정된 세율(4.6%)이 적용되고 여러 조건에 따라 감면 혜택을 받을 수 있는 경우가 있습니다 오늘은 주거용 오피스텔 취득세에 관한 과세표준 세율 감면 제도 등을 체크해봐요

1. 주거용 오피스텔 취득세란?

주거용 오피스텔의 정의

오피스텔은 주거와 업무 공간으로 모두 사용 가능한 건축물로, 용도에 따라 주거용과 업무용으로 구분됩니다.

- 주거용 기준: 전입신고를 통해 주거용으로 사용됨을 확인

- 업무용 기준: 사업자등록 후 업무 공간으로 사용

주거용 오피스텔을 취득하면 주택과 유사한 방식으로 취득세가 부과되며, 해당 세금에는 농어촌특별세 및 지방교육세가 포함됩니다.

2. 과세표준과 세율

과세표준

취득세 과세표준은 오피스텔 취득 시 실제 거래된 금액 또는 과세당국이 인정한 기준 금액(감정가액)을 기준으로 합니다.

- 과세표준 산정 방법:

- 분양가에서 부가가치세를 제외한 금액

- 감정평가액(적용 시)

- 실거래가

취득세율

- 기본 세율: 4.6%

- 취득세 본세: 4%

- 농어촌특별세: 0.2%

- 지방교육세: 0.4%

- 다주택자 중과: 주택 및 주거용 오피스텔을 합산하여 다주택자로 분류될 경우, 추가 세율이 부과됩니다.

- 주택 수 및 공시가격에 따라 세율이 차등 적용

예:

- 2주택 소유 → 8%

- 3주택 이상 → 12%

3. 감면 혜택 및 예외 사항

취득세 감면 혜택

특정 요건을 충족하면 주거용 오피스텔 취득세의 일부를 감면받을 수 있습니다.

1) 생애최초 주택 구입 감면

- 조건: 생애 최초로 주거용 오피스텔을 구입한 경우

- 감면율: 취득세 200만 원 초과 시 85% 감면 (15%만 부담)

2) 임대사업자 등록 감면

- 조건: 주택 임대사업자로 등록 후 일정 기간(기존 4년, 2024년부터 10년) 임대 유지

- 감면율: 감면 대상 금액의 최대 50%

3) 면적 기준 감면

- 60㎡ 이하: 85% 감면

- 60㎡ 이상 85㎡ 이하: 50% 감면

4) 기타 감면 조건

- 독립세대(만 30세 미만)로서 일정 소득 기준 이하인 경우

- 저소득층 및 사회적 배려 계층 지원 정책에 해당

중요 사항

- 감면받은 세금은 의무기간을 준수해야 유지됩니다.

- 의무기간 중 감면 요건을 위반하면 감면받은 세금을 반환해야 합니다.

4. 취득세 계산 방법

기본 계산 공식

- 취득세액 = 과세표준 × 4%

- 농어촌특별세 = 과세표준 × 0.2%

- 지방교육세 = 과세표준 × 0.4%

예제 계산

- 취득가: 3억 원

- 감면 조건 없음

취득세 본세: 3억 × 4% = 1,200만 원

농어촌특별세: 3억 × 0.2% = 60만 원

지방교육세: 3억 × 0.4% = 120만 원

총 취득세: 1,380만 원

감면 조건 적용 시 계산

- 감면율: 50%

- 취득가: 3억 원

취득세 본세(감면 후): 1,200만 × 50% = 600만 원

농어촌특별세: 60만 원

지방교육세: 120만 원

총 취득세: 780만 원

5. 납부 절차

- 신고 기한:

- 취득일로부터 60일 이내 신고

- 신고 방법:

- 오프라인: 관할 세무서 방문

- 온라인: 인터넷 세금 신고 시스템(위택스, 홈택스)

- 준비 서류:

- 취득 계약서

- 취득세 신고서

- 감면 신청서 및 관련 증빙 서류

6. 주의사항

다주택자 여부 판단

- 2023년부터 주거용 오피스텔도 주택 수에 포함되어 다주택자로 간주될 수 있습니다.

- 주택 수에 따라 중과세가 적용되므로, 다주택 보유자는 취득 전 꼼꼼한 확인이 필요합니다.

의무기간 준수

- 임대사업자로 등록 후 의무기간(2024년 이후 10년)을 지키지 않으면 감면받은 세액을 반환해야 합니다.

세금 신고 누락 방지

- 미신고 시 과태료와 가산세가 부과될 수 있으니, 취득 후 빠르게 신고하세요.

7. 주거용 오피스텔 절세 팁

- 실거주 여부 확인: 실거주할 경우 다주택 중과를 피할 가능성이 있으므로 신중히 검토

- 임대사업자 등록: 세제 혜택을 적극 활용

- 면적 및 조건에 맞는 물건 선택: 감면 혜택이 더 큰 소형 오피스텔 고려

- 분양가 협상: 취득세 과세표준은 실거래가 기준이므로, 분양가 협상을 통해 절세 가능

주거용 오피스텔 취득세는 단순히 세율이 높은 것을 넘어 다주택 여부와 감면 혜택 등 다양한 요소를 고려해야 합니다 정확한 정보와 철저한 계획을 통해 세금을 절감하고 효율적으로 부동산 자산을 관리하시기 바랍니다